法人での仮想通貨取引の会計記帳方法について

★2019.11.23に一部追記いたしました

2018年6~7月はとにかくセミナーだらけで、「仮想通貨の会計と税務」と題し、全国6会場にて、延べ約1,000人の税理士・会計士の皆様にお話しをさせて頂きました。これはかなりの人数であるとともに、おそらく税理士会・会計士会認定研修では初めて仮想通貨に関しての内容だったのではないか、と思います(調べていませんが)。

さて、そんな中で私共が開発に携わっている「クリプトリンク」にて、「クリプトリンク法人会計」をリリースしました。

研修でも触れましたが、2018年3月14日に企業会計基準委員会が「資金決済法における仮想通貨の会計処理等に関する当面の取扱い」(以下「本報告」とします)を公表し、主に上場・大規模企業向けの会計の在り方を示しました(といってもあくまでも暫定的なものとしてですが)。

ここで興味深いのは、「仮想通貨独自の会計基準が必要」として本報告を作成している点です。これまで、金融資産または外貨のような取り扱いではないかと言われてきましたが、様々な議論の結果、どれにもあたらないので仮想通貨独自で基準を作成したということ。したがって、企業・法人の会計処理方法は本報告の内容で検討しないといけません。

詳しい解説は弊社でもセミナーを開催しますのでそちらで確認頂くとして、ざっくり結論についてここで記載したいと思います。

勘定科目

本報告では独自に定めていることもあり、勘定科目も独自に設定することになります。

なお、本報告では貸借対照表と損益計算書のどの部に記載すべきかは述べていますが、具体的な勘定科目は述べていません。そこで、私見を交えて勘定科目案を記載します。

区分や勘定科目は保有目的ごとで変わってきます。

| 保有目的 | 損益区分(勘定科目) | 資産区分(勘定科目) |

| 1:売買目的での保有の場合 | 営業外損益 (仮想通貨売買損益) |

投資その他の資産 (投資仮想通貨) |

| 2:資金決済目的での保有の場合 | 営業外損益 (仮想通貨売買損益) |

当座(その他の)資産 (仮想通貨) |

| 3:交換業・トレーダーの場合 | 売上高 | 棚卸資産 (仮想通貨) |

通常は1:売買目的での保有か2:資金決済目的での保有になると思います。この場合、損益区分は営業外損益になり「仮想通貨売買益」または「仮想通貨売買損」勘定に計上します。

資産区分では、1:売買目的での保有の場合、投資その他の資産となり「投資仮想通貨」勘定にて、2:資金決済目的での保有の場合、当座資産となり「仮想通貨」勘定に計上することになります。

中にはトレーダーの方や売上高として計上したいという方もいらっしゃるでしょう。その場合は3:交換業・トレーダーの場合にあるように、損益区分は「売上高」勘定に、資産区分は棚卸資産として「仮想通貨」勘定を用います。★(以下追記)なお、税務上は棚卸資産からは除外され、短期売買商品等に分類されていますが、会計上の区分はこのままでよいと思われます。★

損益の計算方法

本報告では損益の計算方法について、以下の通り述べています。

売却損益の認識時点

こちらは「売買の合意が成立した時点」としています。

損益計算書上の表示

「純額」で表示としています。

当然、取引では儲かるときも損するときもあるわけですが、決算書上はプラスマイナスした結果だけを掲載しなさい、ということです。

最終的に儲かっていれば「仮想通貨売買益」、損していたら「仮想通貨売買損」になる、ということです(売上高で計上する場合も、マイナスになることもありえるというちょっと不思議な感じですね)。

取得原価の計算方法

本報告では取得原価の計算方法については記載されていません。

しかし、これまで国税庁が公表した個人課税課情報第4号「仮想通貨に関する所得の計算方法について」(PDF)でも示された通り、移動平均法または総平均法となると思われます。★(追記)平成31年(令和元年)税制改正で、移動平均法が法定評価方法と定められました。★

移動平均法は問題になりませんが、総平均法は非常に問題があります。というのも、年間での総平均法を採用する場合、年間の損益は1年経過し期が終わらないと確定しないことになるためです。そこで、月単位での総平均法等、期間を刻んだ計算を検討する必要があります。

実際の会計処理はどうする?!

上記の通り、理論上こうです、と書くことはできますが(それでも勘定科目まで書いているものはほぼありませんけれども)、具体的にどう会計処理を行うかは非常に難しい問題です。

というのも、仮想通貨は上場株式等の取引と同様に部分決済もあるため、取引明細が膨大になりがちです。例えば1日で3回売買をしても、明細上は数十の取引になっていることもザラです。

この場合、明細ごとに会計仕訳を作成する必要があるのでしょうか。

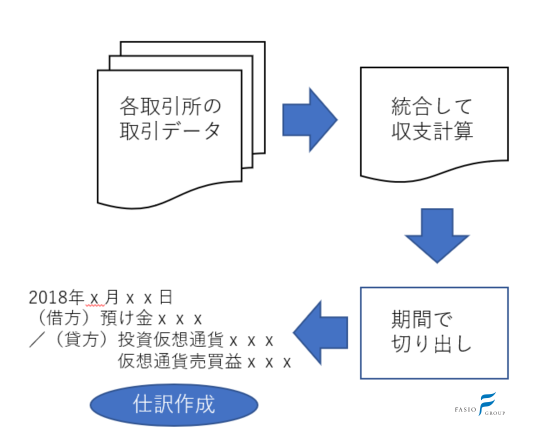

私見ですが、他に計算した明細が確認できる場合(例えばクリプトリンク法人会計でデータを作成し、計算明細が確認できる場合等)、1日または1か月といった期間を区切って合計額をまとめて会計仕訳にすることもよいと考えます。

実際にクリプトリンク法人会計ではこのように処理しています。

ポイントは、会計ソフトに入力した内容の他に、収支計算の経過がわかるものがあること、ということです。

でも結構大変ですよ

弊社にもかなりのお問合せを頂いておりますが、法人で仮想通貨の取引を行いたい、というニーズはかなりあるようです(個人より法人のほうがメリットがある部分もありますからね)。ただ、会計データを作成し記帳することも法人では義務になります。この手間はかなり大変で、本日段階では法人税等の申告はもちろん、会計データ作成(記帳代行)を受ける会計事務所はほんのわずかではないかと思います。

安易な法人成りは辞めたほうが・・・といいたいところですが、そのために開発したのが「クリプトリンク法人会計」。試してみて、大丈夫そうなら法人での取引を開始してはいかがでしょうか。もちろん、法人で既に取引を行っている方はすぐにお試しください!弥生会計・MJSLINK/ACELINKは正式連携している唯一の仮想通貨・暗号資産会計ツールです。

※記載されている内容は執筆時点で判明している法律・通達等に基づいて記載をしておりますが、その時点並びにそれ以降における正確性を保証するものではありません。また、一般的な事例を記載しておりますが、特定の個人や組織がおかれている状況に対応するものではありません。本稿を参考に何らかの行動を執られる場合には、税理士をはじめとする専門家にご相談の上ご判断ください

※本コラムの著作権は弊社並びに筆者が保有しております。無断転載複写については固くお断りさせて頂きます。一部引用については適切な措置をお願い致します。